真正的代書是什麼?

在辦理房地產買賣、房貸設定、繼承或贈與等流程時,你可能聽過「代書」這個詞。但你知道嗎?坊間說的「代書」,其實真正的名稱是 地政士,兩者有極大差異,也常被混淆,甚至成為某些業者行銷「高利貸」的工具。

代書 ≠ 貸款業者!真正的代書其實是「地政士」

所謂的「代書」,其實是一般人對地政士的通俗稱呼。地政士是通過國家考試、依法設立登記、具備專業資格的合法執業人員。他們的工作,是幫你辦理與土地、建築物、買賣、繼承等有關的登記作業,而不是放款給你。

地政士常見的業務有:

- 房屋買賣契約撰擬與過戶登記

- 抵押權設定(像是銀行房貸流程中的設定)

- 贈與與繼承的登記作業

- 土地合併、分割登記

- 法院拍賣相關過戶代辦

- 各類不動產登記文件製作與申請協助

如果你走的是正常的房貸流程或買賣手續,多半會透過地政士事務所來協助處理相關登記。真正的地政士都有證照與執業登記,民眾可至地政士公會查詢身分,保障自己權益。

民間代書貸款是什麼?

所謂的民間代書貸款,並非由「代書」這個職業直接出資放款,而是借用「代書」的專業名義來處理借貸過程中的不動產文件、擔保流程與見證簽署等行政工作。換句話說,代書只是協辦人員或中介者,真正出資的通常是民間金主或小型融資公司。

這類貸款常見於:

- 借款人無法從銀行順利取得貸款(如:信用瑕疵、收入不足、警示戶)

- 急需週轉資金,無法等候銀行長時間審核

- 希望以不動產擔保取得資金者(如二胎房貸、土地貸款)

地政士依法只能從事地政相關業務,並不得經營金錢借貸或主動媒介放款。但現實市場中,許多打著「代書貸款」名號的廣告,其實背後是由非持牌人士操作,甚至可能涉及詐騙。

合法代書角色包含:

- 撰寫借貸合約(如不動產設定契約)

- 辦理抵押權登記(如房地產、車輛)

- 擔任雙方文件見證人

- 保障雙方文件程序合法化

非法業者常見手法:

- 以代書名義吸金,但實為高利貸

- 強迫收取高額手續費或帳管費

- 設計不平等條款,例如:利息計入本金、先扣款後撥款

民間代書貸款與銀行貸款有何不同?

| 項目 | 民間代書貸款 | 銀行貸款 |

|---|---|---|

| 審核速度 | 通常 1~3 天內完成 | 約 3~14 天(依銀行流程不同) |

| 申請條件 | 較寬鬆,可接受無聯徵、收入不穩定者 | 講求聯徵良好、薪資轉帳、報稅紀錄等 |

| 利率範圍 | 月利率約 1%~3%,換算年利率可達 12%~36% | 年利率約 1.88%~16%,有法定上限 |

| 撥款方式 | 現金或帳戶匯款皆可,部分可現場交付 | 多數經由帳戶撥款 |

| 是否綁保人 | 不一定,有些無擔保;但有些會要求配偶同意 | 視案件而定,通常免保人 |

| 風險程度 | 高,容易貸款詐騙、超收費用、不當催收等 | 低,銀行有金管會監管 |

民間代書貸款的適用對象是誰?比較常見的對象如下:

- 聯徵分數偏低或無信用歷史者(信用小白、信用瑕疵)

- 急需週轉、來不及等待銀行審核者

- 不想動用正規借貸、不便對外公開借款者

- 有房有地但銀行不願承作二胎貸款者

- 警示戶/告誡戶/銀行凍結被銀行拒絕者,需民間資金過渡

⚠️ 提醒: 這類貸款常有高風險,借款前務必詳細審閱合約條款,並要求清楚列明費用、還款方式與總利息,必要時可尋求律師協助審閱。

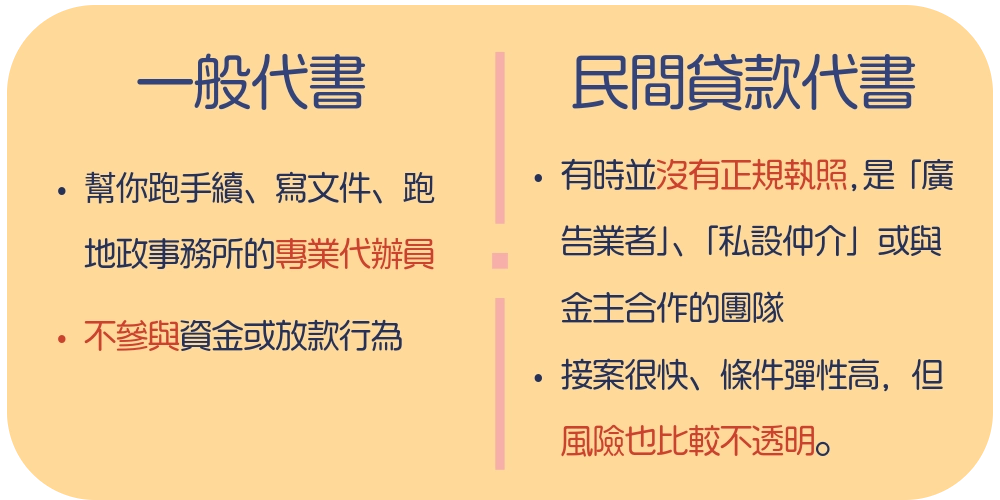

所以一般的代書與民間貸款代書差別在哪?

「一般代書」,其實是過去民間對地政士的舊稱。主要工作是:

- 處理房屋或土地的買賣登記

- 協助辦理不動產過戶、抵押設定

- 撰寫契約、監督雙方簽署流程

- 處理產權相關文件送件

👉 簡單說,他們是幫你跑手續、寫文件、跑地政事務所的專業代辦員,並不參與資金或放款行為,也不會直接提供貸款。

另一種常見的「代書」,是借錢廣告裡會看到的「找代書借款」、「代書貸款24H過件」的廣告。這裡的「代書」多半並不是傳統的地政士,而是:

- 和資金方(也就是出錢的人)合作的貸款仲介

- 提供借款者申請貸款、協助處理文件

- 有時也會幫忙跑設定抵押、收取帳管費或手續費

這些人有時並沒有正規執照,而是「廣告業者」、「私設仲介」或與金主合作的團隊。他們最大的特色是:能接案很快、條件彈性高,但風險也比較不透明。

| 項目 | 一般代書(地政士) | 民間代書(貸款仲介) |

|---|---|---|

| 是否提供放款 | ❌NO | ✅ 可能與金主合作或媒合貸款 |

| 身分背景 | 須通過國家考試,有證照 | 多數無執照,背景不一 |

| 工作性質 | 處理不動產登記、文件送件 | 安排貸款條件、媒合金主與借款人 |

| 風險程度 | 受法律約束,風險低 | 易藏高利條款、手續費不透明 |

| 合法性 | 依地政士法規範、可查執業登記 | 多屬自由接案、法律監管模糊 |

代書收費參考表:民間代書貸款與一般代書比較

| 類別 | 服務項目 | 代書行情範圍(台幣) 只能當參考喔 | 民間貸款代書可能收費範圍 | 備註與說明 |

|---|---|---|---|---|

| 所有權移轉 / 過戶 | 買賣登記(1 筆土地+1 棟建物) | 約 12,000 元起 | 可能宣稱更低或折扣價,但常伴隨額外手續費 | 超過單一土地或建物、跨區或多筆需加價 |

| 抵押權設定 | 設定抵押登記一筆 | 約 4,000 元起 | 部分貸款代書可能作為協辦費或手續費收取 | 建物與土地分別計價,各別加價 |

| 抵押權塗銷 | 一筆塗銷 | 約 2,000 元起 | 民間代書可能把它包在整體合約費用中 | 多筆或多地段塗銷要加計 |

| 契約撰擬 / 手續費 | 買賣合約、契約手續 | 約 2,000~6,000 元/份 | 民間可能用更低起價吸引,若補充條款或保險可能再加價 | 為預售屋、複雜條款則費用更高 |

| 繼承 / 贈與登記 | 繼承、贈與不動產 | 約 10,000~20,000 元起 | 民間貸款代書可能提出“優惠專案”,但條件複雜 | 跨縣市或牽涉稅務申報,費用顯著提升 |

| 其他登記類型 | 土地分割、合併、變更權利、預告登記等 | 民間代書可能用“打包費用”方式使各項不易拆解 | 複雜或多地段案件通常另議報價 |

以上代書的參考連結:完整代書地政士收費標準

為什麼合法代書與民間貸款代書收費差這麼多?

1. 合法代書受專業規範與成本限制

- 合法地政士(代書)有證照、有公會或法令監督,通常必須遵守地政士公會或地方政府的業務規範與公開透明原則,不能隨意抬價或加入過度手續費。

- 真實案件中要跑地政事務所、稽核資料、文件下載、交通時間、人力成本等,這些成本都不可輕易壓低。

2. 民間貸款代書常混合「貸款服務」與文件協助

- 民間代書在貸款案中,往往不只是做文件代辦,而是 辦貸款仲介 + 協助設定。因此他們會將「貸款風險預估費」、「帳管費」、「協商費」、「額外手續費」等收在一起,讓看起來像代書費用但實際含金流費用。

- 因為牽涉資金、風險補償,民間代書可能霸佔更高利潤空間。

3. 報價策略與吸引力考量

- 民間貸款代書或中介常會以「超低代書費」「代書包辦貸款流程」作為行銷語,吸引借款人。但實際上往往在合約條款、利率或後續收費中補回差價。

- 合法地政士則因為法律、專業義務較重,不會輕易採用誇張折扣方式。

✅ 建議給讀者的判斷重點與提示

- 要求代書證號查驗:在簽約之前,請求對方顯示其地政士證號或事務所執業證明,不要只相信口頭承諾。

- 索取明細計費單:合法代書應該在合約或費用報價時就列出明細,之後按照實際項目計價,多退少補。

- 比較多家報價:若某「代書貸款案」的文件代辦 + 手續費報價低得離譜,應保留懷疑心。

- 避免一攬子價格:若對方只提供整體費用,不拆開契約撰寫、登記設定、塗銷、貸款協商等各項,風險較高。

- 審查合約條款:尤其注意「利率條款」、「帳管費」、「提前還款是否違約金」等容易隱藏的內容。

代書常見問題一次答

Q1:合法代書跟「民間代書貸款」有差別嗎?

不太一樣。真正的代書其實是地政士,需通過國家考試、具備合法執照,主要協助處理房地產相關登記與稅務流程。而坊間所說的「代書貸款」裡的代書,多是與貸款業者配合、專門處理借貸相關文件與流程的人,並不一定有正式資格。兩者的角色定位與專業背景差異很大。

Q2:我辦貸款一定得透過代書嗎?

不用。如果你是申請信用貸款或小額借款,有些流程可以自己完成,不需第三方協助。不過如果牽涉到房屋抵押、二胎增貸、或是向民間金主借款,通常還是需要有經驗的代書幫忙跑流程,才不會因資料不足或設定錯誤耽誤時程。

Q3:代書費怎麼算?是不是一定會收?

代書費用會依你申請的項目而不同,像是辦理房屋抵押設定或借款登記,價格可能從幾千元到一萬多不等。如果是走民間貸款管道,代書費有時會用「比例制」計算,例如收取貸款金額的 1~3%。申辦前,務必要求對方列出清楚明細,避免被夾帶其他費用。

Q4:為什麼有人說「代書費 0 元」?

有些業者會強調「免代書費」吸引客戶,但實際上這類費用可能被轉換成其他項目,例如「帳管費」、「資料處理費」、「快審費」等。別只看代書費金額,要看整體費用結構才是關鍵,包含你實際能拿到的撥款金額。

Q5:代書能不能保證核貸成功?

不能。專業的代書只能協助你把申請資料準備完整、協助說明貸款方案,或是轉介合適的貸方。有代書跟你保證「一定過件」,反而要提高警覺,這可能是話術或誘導,尤其常見於非正規貸款業者。