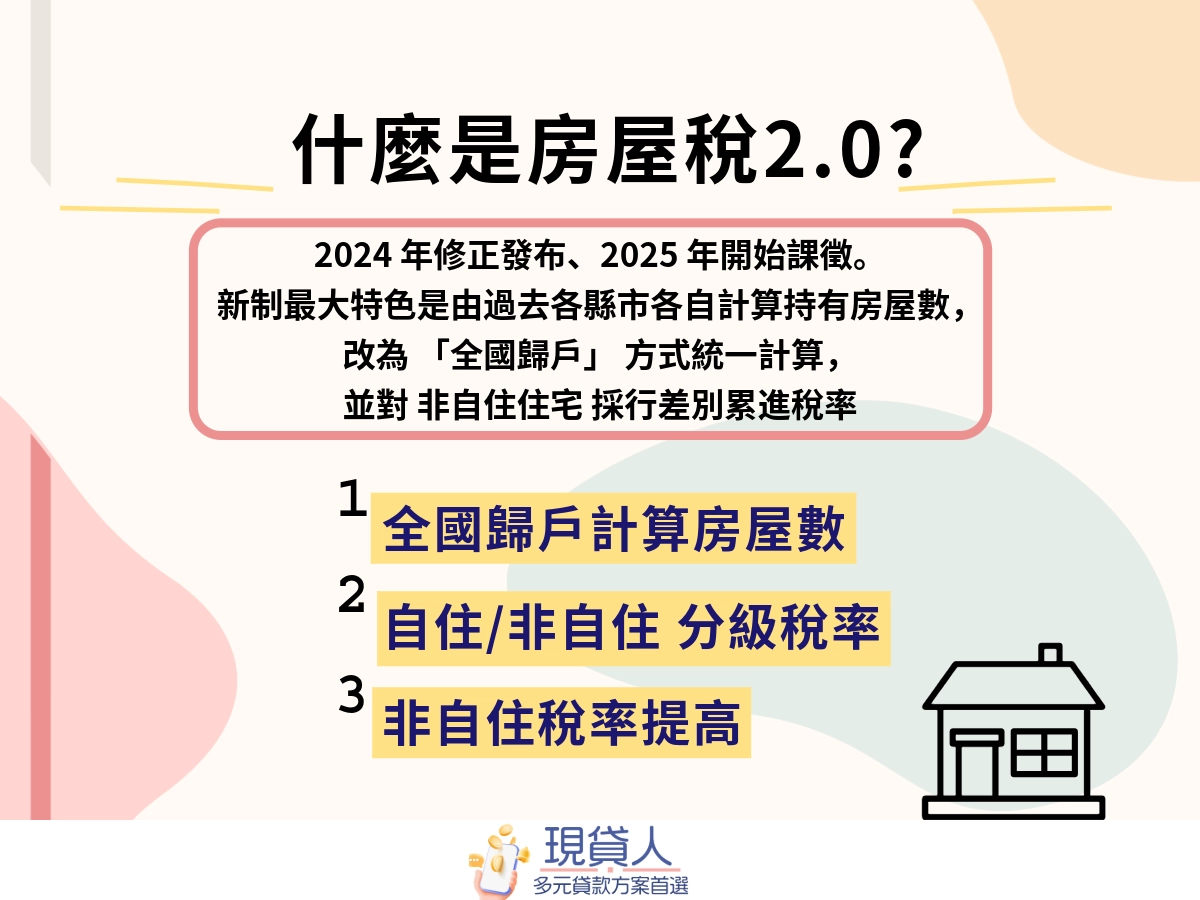

囤房稅是什麼?

囤房稅全名叫做「房屋稅差別稅率」,是政府針對《房屋稅條例》的內容進行部分的修改,目的就是為了減少投資客與炒房族置產炒房,因此除了自住以外的購屋,相關規定下就會要求課徵「囤房稅」。

為什麼會叫囤房稅2.0?

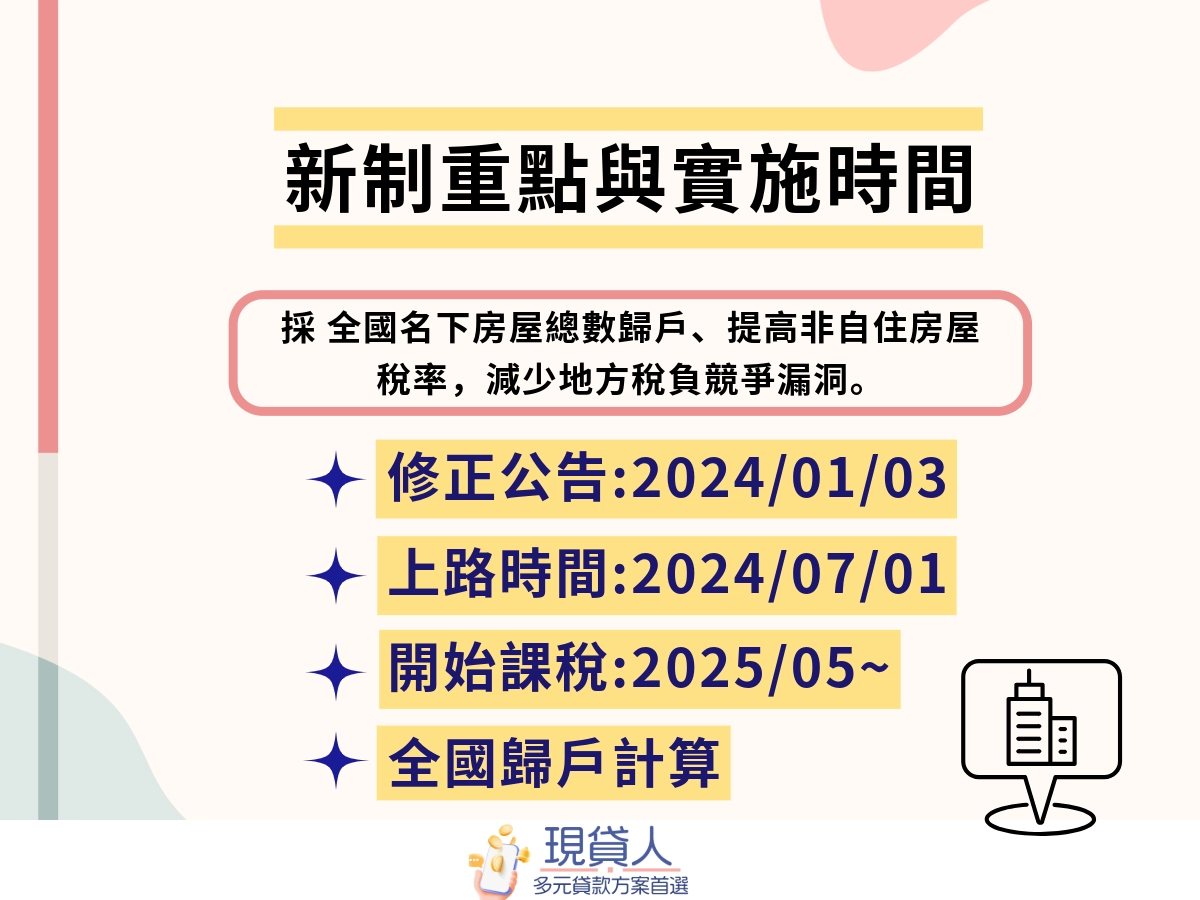

政府的政策並不是一次到位,從最一開始的「健全房地產市場方案」,將家用房屋作更細的分類,一直到最新的「房屋稅差別稅率」,在2025年的5月開始首度的繳納稅金。

政策背景:103年 6月 4日

房屋稅條例修正公布: 住家用房屋分為自住(1.2%)、公益出租(1.2%)及非自住(1.5%-3.6%)。

當時只有 12個 縣市採差別稅率,另外 10個 縣市僅採下限 1.5% 課徵,且為「縣市歸戶」,無法反映全國持有全貌。

方案提出與規劃階段:109年 12月 3日、112年 7月 6日

- 【健全房地產市場方案】通過: 行政院第 3729 次院會決議,將「調高多屋者稅率」與「全國歸戶」列為中長期推動措施。

- 【房屋稅差別稅率 2.0 方案】通過: 行政院院會正式拍板。

明確方向為減輕單一自住負擔、提高多屋持有成本、鼓勵空屋有效利用。

立法完成與法規預告:112年 9月 21日

草案送交立院: 行政院第 3872 次院會通過房屋稅條例修正草案,同日函送立法院審議。

立法院三讀通過: 112年 12月 19日

備受關注的「囤房稅 2.0」正式通過。

總統公布:113年 1月 3日

法案正式公布,確立實施日期。

正式上路與開徵:113年 7月 1日

法案正式施行: 房屋稅計算週期改採「全國歸戶」與「全數累進」。

首度繳納: 114年 5月

房屋所有人將於此時收到第一份依照 2.0 新制計算的房屋稅單。

囤房稅2.0 目前已於 113年7月1日 上路,官方總共有 5個 重點與目的釋出:

- 提高多屋持有成本

- 全國單一自住減稅

- 出租申報所得減稅

- 繼承非自願共有減稅

鼓勵建商釋出餘屋

囤房稅重點整理

1. 打擊囤房

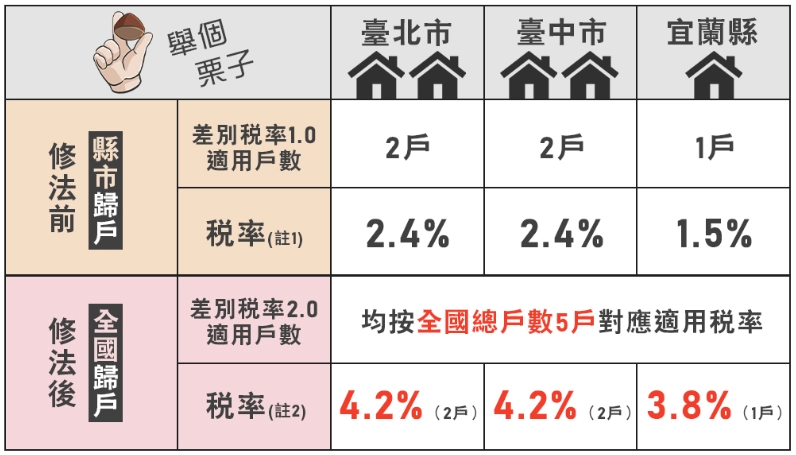

以前各縣市分開算(例如台北 2 戶、台中 2 戶都不算囤房),現在全國合併計算。

2. 照顧剛需

全國僅持有 1 戶(本人、配偶及未成年子女合計),且非豪宅(現值在一定標準以下),稅率從 1.2% 降至 1%。

3. 鼓勵釋出空屋

多屋族如果把房屋出租,且申報租賃所得達當地租金標準,稅率可享優惠(約 1.5%~2.4%),明顯低於囤房稅上限的 4.8%。

4. 避免誤傷

考量許多人是因為繼承而取得共有產權,難以自行處分,這類房屋不適用較高的囤房稅率,而是適用較輕的 1.5%~2.4% 稅率。

5. 減少預售屋囤積

建商待銷售房屋(餘屋)在 2 年內,稅率為 2%~3.6%;若持有超過 2 年仍未售出,則比照囤房稅率最高課徵 4.8%,迫使建商降價或加速出售。

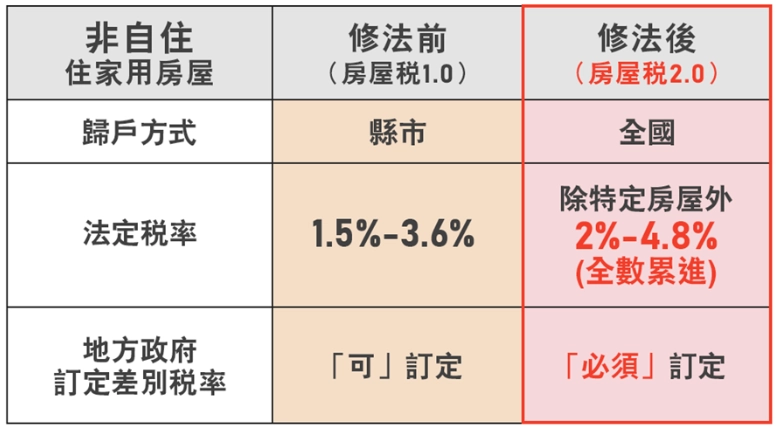

房屋稅修法前後差異

課稅邏輯:由「縣市歸戶」改為「全國歸戶」

- 舊制:縣市歸戶(各縣市獨立計算)

如果你在台北有 2 戶、台中也有 2 戶,在台北看來你只持有 2 戶,在台中也是 2 戶。因為未達多數縣市設定的「囤房」門檻(通常是 3 戶以上),你可能兩邊都適用較低的稅率。 - 新制:全國歸戶(跨縣市合併計算)系統會把你在全國各地的房屋全部加總。同樣台北 2 戶、台中 2 戶,系統會認定你全國總計持有 4 戶,直接落入高稅率級距。

| 比較項目 | 舊制 (1.0) | 新制 (2.0) |

|---|---|---|

| 計算範圍 | 以「縣市」為單位 | 以「全國」為單位 |

| 法定稅率 | 1.5% ~ 3.6% | 2.0% ~ 4.8% |

| 課徵方式 | 多數縣市採簡單稅率,或寬鬆的差別稅率 | 全數累進(達標後所有房屋適用最高稅率) |

| 地方政府權限 | 可自行決定是否採差別稅率 | 強制依全國持有戶數訂定差別稅率 |

過去大戶可以透過在不同縣市分散買房,規避掉單一縣市的囤房稅,現在讓在台灣擁有多房的人負擔應有的稅率。

稅率調整:自住降稅、囤房重稅(差別稅率與累進稅率)

- 舊制: 法定稅率 1.5%~3.6%,且地方政府可自行決定是否採差別稅率。

- 新制: 法定稅率全面調高至 2.0%~4.8%,且強制所有縣市都必須訂定差別稅率。而且只要你擁有的戶數達到更高一級的稅率,名下所有的非自住房屋全部都以該高等級稅率計算,而不是只有超出的部分才加稅。

| 項目 | 舊制 (1.0) | 新制 (2.0) | 影響評估 |

|---|---|---|---|

| 全國單一自住 | 1.2% | 1.0% | 減輕單一自住負擔 |

| 自住房屋(2-3戶) | 1.2% | 1.2% | 維持現狀,但須設籍 |

| 非自住(囤房) | 1.5% ~ 3.6% | 2.0% ~ 4.8% | 持有成本大幅增加 |

| 自住認定條件 | 實際居住、無出租營業 | 須辦竣戶籍登記 | 稽徵更嚴格且一致 |

| 計算方式 | 縣市歸戶 | 全國歸戶、全數累進 | 跨縣市囤房無所遁形 |

認定門檻:強制要求「辦竣戶籍」

- 舊制: 只要有居住事實、無出租營業、本人及配偶與未成年子女合計 3 戶內,即可申請自住稅率。

- 新制:修法後雖然推出了更優惠的 1% 稅率,但認定的門檻變得比過去更嚴格。 除了上述條件,必須有本人、配偶或直系親屬「完成戶籍登記」。

沒有人設籍的房子,政府就會斷定這棟房子沒有自住事實且所有人是你,直接歸類為「非自住」,而課徵較高的囤房稅。

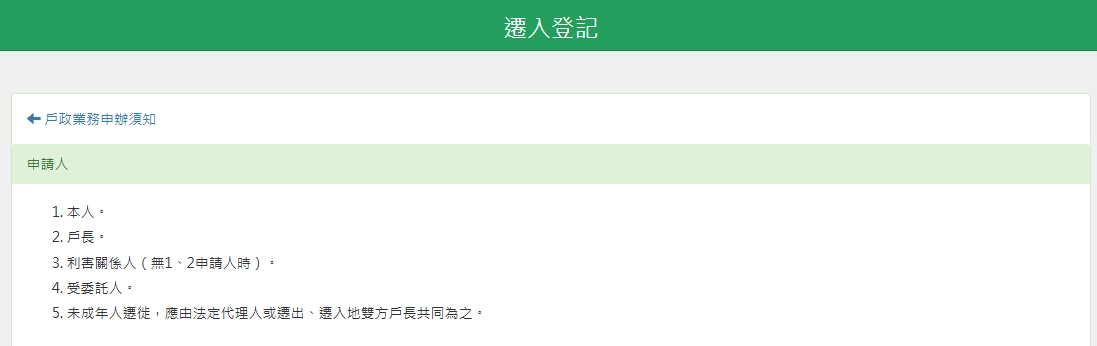

什麼是竣戶籍?

辦竣戶籍就是法律上完成「遷入登記」,戶口名簿上會出現居住者的遷入登記資料。

徵收方式:由「按月」改為「按年」

- 舊制是按月計徵(看當月狀態)

如果你的房子在 5 月 15 日前從「營業用」改成「自住用」,那麼 5 月份一整個月就能改按自住稅率課稅。 - 新制:按年計徵(看「基準日」狀態)

以每年的 2 月末日(2 月 28 日或 29 日) 為納稅義務基準日。基準日當天,就決定了該年度(前一年 7 月至當年 6 月)一整年的稅率。

如果你在 3 月才把戶籍遷入,對不起,當年度的房屋稅還是會按「非自住」課稅,要等到「明年」才能適用優惠。

囤房稅計算方式

房屋稅基本計算公式

房屋稅 = 房屋課稅現值X稅率

「房屋課稅現值」是由地方稅捐處評定,公式為:核定單價X面積 X (1 - 折舊率X折舊年數) X地段調整率

重點: 囤房稅 2.0 改變的是公式中的「稅率」。

一般非自住房屋的稅率級距

| 持有總戶數(全國合計) | 直轄市稅率(六都) | 其他縣市稅率(非六都) |

|---|---|---|

| 1 戶 | 3.2% | 2.6% |

| 2 戶 | 3.2% | 3.2% |

| 3 戶 | 3.8% | 3.2% |

| 4 戶 | 3.8% | 3.2% |

| 5 戶 | 4.2% | 3.8% |

| 6 戶 | 4.2% | 3.8% |

| 7 戶以上 | 4.8% | 4.8% |

囤房稅計算方式舉例

假設小明在全國擁有 4 戶房產,情況如下:

- A 屋(台北): 自住(已設籍,全國僅此 1 戶符合),課稅現值 100 萬。

- B 屋(台中): 空置(非自住),課稅現值 80 萬。

- C 屋(台中): 空置(非自住),課稅現值 80 萬。

- D 屋(高雄): 空置(非自住),課稅現值 60 萬。

第一步:判定戶籍與稅率

- A 屋: 符合「全國單一自住」,稅率為 1%。

- B、C、D 屋: 屬於「非自住」。小明在全國共有 3 戶非自住,根據甲組級距,3 戶適用稅率為 3.8%。

第二步:計算各屋稅額

- A 屋稅金: $100萬X1% = 10,000 元

- B 屋稅金: $80萬 X 3.8% = 30,400 元

- C 屋稅金: $80萬 X 3.8% = 30,400 元

- D 屋稅金: $60萬 X 3.8% = 22,800 元

小明年度總稅額:94,000 元。

囤房稅影響

對「多屋族/房東」的影響

跨縣市持有房產的人,稅金漲幅非常有感,如果是房東的話,就必須誠實申報才能夠享有「出租減稅」,藉此避免想省稅的房東。

對「房客/租屋族」的影響

雖然政府強調出租可以減稅,但實務上,應該還是有房東會以「持有成本增加」為由,去調漲租客的租金。這點就像當初剛推出租屋補貼一樣。

對「自住客/首購族」的影響

全國只有一戶且非豪宅的自住客,稅率由 1.2% 降至 1%,但不要忘記辦理竣戶籍登記,以免影響自身權益被課囤房稅。

對「建商/新屋市場」的影響

建商餘屋持有超過 2 年即面臨 3.6% ~ 4.8% 的重稅。囤房稅2.0 有機會減少「先建後售」,改以「預售」為主,或在成屋階段增加贈送配備、提供低自備方案以加速結案。

| 族群 | 主要影響 | 應對策略建議 |

|---|---|---|

| 多屋族 | 持有成本暴增、全國合併計稅 | 申報出租、配置戶籍、出售劣質資產 |

| 房東 | 誘發合法化、減稅優惠 | 加入包租代管、維持良好租賃紀錄 |

| 房客 | 租金可能緩漲、合約保障增加 | 善用租金補貼、確認是否能設籍 |

| 自住客 | 稅負略降、買房議價機會增加 | 3/24 前 務必完成戶籍登記 |

| 建商 | 餘屋持壓力大、豪宅重災區 | 加速去化、靈活定價、減少餘屋積壓 |